2017初级会计真题及答案-2017初级经济法基础真题及答案(网友回忆版)

2017初级会计真题及答案-2017初级经济法基础真题及答案(网友回忆版)

2017初级会计职称经济法基础考试科目已经结束,以下为网友提供的部分2017初级经济法基础真题及答案,供参考:

6、(单)根据个人所得税法律制度规定,下列情形中,应缴纳个人所得税的是(D)

a王某将房屋无偿赠予其子

b杨某将房屋无偿赠予其外甥女

c张某转让自用达5年以上且唯一家庭生活用房

d赵某转让无偿受赠的商铺

7、(单)根据税收征收管理法律制度规定,税款中,由海关代征的是(c)

a在境内未设立机构,场所的非居民企业来源于境内的股息所得应缴纳的企业所得税

b提供研发服务,但在境内未设有经营机构的企业缴纳的增值税

c进口货物的企业在进口环节应缴纳的增值税

d从境外取得所得的居民应缴纳的个人所得税

9、(单)根据社会保险法律制度规定,下列关于失业保险待遇,表述正确的(B)

a失业人员须领取失业保险期间不享受基本医疗保险待遇

b失业人员领取失业保险金期间重新就业的,停止领取失业保险金并同时停止享受其他失业保险待遇

c失业保险金的标准可以低于城币居民最低生活保障标准

D失业前用人单位和本人已经累计缴纳失业保险费满6个月的,失业人员可以申请领取失业保险金

10、(单)下列各各项中,属于事业单位事业基金的是(A)

A、非财政补助结余扣除结余分配后滚存的金额

B、财政补助结余

C、财政补助结余扣除结余分配后滚存的金额

D、非财政补助结余

11、(单)2016年7月甲公司开发住宅社区经批准其占用耕地150 000平方米,其中800平方米修建幼儿园,5 000平方米修建学校。已知耕地占用税适用税率为30元,平方米计算甲公司应缴纳耕地占用税税额的下列计算中,正确的是(B)

A、150 000*30=4 500 000元

B. (150 000-800-5 000)*30=4 326 000

C. (150 000-5 000)*30=4 350 000

C. (150 000-800)*30=4 476 000

14、(单)根据个人所得税法律制度的规定,下列各项中,暂减按1%税率征收个人所得税的是(B)

A、周某出租机动车取得的所得

B、夏某出租住房取得的所得

c、林某出租商铺取得的所得

D、刘某出租电子设备取得的所得

15、(单)根据企业所得税法律制度的规定,下列各项中,应以同类固定资产的重置完全价值为计税依据基础的是(A)

^、盘盈的固定资产

B、自行建造的固定资产

C、外购的固定资产

D、通过捐赠取得的固定资产

有(ABD)

A应收票据

B应收账款

C股权投资

D银行存款

8、(多)银行结算法律制度的规定,关于委托收款结算方式的下列表述中,正确的(BC)

a银行在为单位办理划款时,付款人存款账户不足支付的,应通知付款人交足存款

b单位凭己承兑的商业汇票办理款项结算,可以使用委托收款结算方式

c以银行以外的单位为存款人的,委托收款凭证必须记载付款人开户银行名称

d委托收款仅限于异地使用

12、(多选)根据消费税法律制度的规定,下列应税消费品中,实行从量定额计征消费税的有(BD)

A、涂料

B、柴油

c、电池

D、黄酒

13、(多选)根据车船税法律制度的规定,下列车船中,以“辆数”为依据的有(ABD)

A、摩托车

B、机动车辆

C、商用货车

D、商用客车

16、(多选)根据支付结算法律制度的规定,下列各项中,属于商业汇票持票人向银行办理贴现必须具备的条件有(ABCD)

A、票据未到期

B、持票人与出票人或者直接前手之间具有真实的商品交易关系

C、持票人是在银行开立有存款账户的企业法人或者其他组织

D、票据未记载“不得转让”事项

17、(多选)根据税收征收管理法律制度的规定,纳税人对税务机关的下列行政行为不服时,可以申请行政复议的有( ACD)

A、 确认适用税率

B、 制定具体贯彻落实税收法规的规定

C、 罚款

D、 加收滞纳金

不定项选择

2、甲公司的开户银行为P银行,2016年4月1日,甲公司委派员工张某携带一张公司签发的出票日期为2016年4月1日,金额和收款人名称均空白的转账支票赴乙公司洽谈业务,为支付货款,张某在支票上填写金额15万元后交付乙公司。当日,为偿还所欠丙公司劳务费,乙公司将支票背书转让给丙公司,在背书栏内记载了“不得转让”,未记载背书日期。丙公司持票到P银行提示付款,被拒绝支付。丙公司拟行使追索权以实现票据权利。

要求:根据上述资料,不考虑其他因素,分别回答下列小题。

(1)关于甲公司签发支票行为的效力及票据当事人的下列表述中,符合法律规

定的是(B)

A.因出票时未记载收款人名称,支票无效

B P银行是支票的付款人

C.因出票时未记载付款的金额,支票无效

D.甲公司是支票的保证人

(2)关于乙公司将支票背书转让给丙公司行为效力的下列表述中,符合法律规定的是( AD)

A丙公司再背书转让该支票,乙公司对丙公司的被背书人不承担保证责任

B背书附不得转让的条件,背书无效

C未记载背书日期,背书无效

D未记载背书日期,视为在支票到期日前背书

(3)关于丙公司提示付款的下列表述中,符台法律规定的是(CD)

A丙公司提示付款期限为2016年4月2日起10日

B支票无效,丙公司无权提示付款

C丙公司提示付款期限为2016年4月1日起10日

D丙公司可以委托开户银行向P银行提示付款

(4)关于丙公司行使票据追索权的下列表述中,不符合法律规定的是(ABC)

A丙公司应按照先乙公司后甲公司的顺序行使追素权

B丙公司只能对乙公司或甲公司其中之一行使追索权

c丙公司不享有票据追索权

D丙公司可以同时对甲公司和乙公司行使追索权

3、甲商业银行M支行为增值税一般纳税人,王要提供相关金融服务,乙公司为其星级客户。甲商业银行M支行2016年第四季度有关经营业务的收入如下;

(1)提供贷款服务,取得含增值税利息收入6491. 44万元。

(2)提供票据贴现服务,取得含增值税利息收入874.5万元。

(3)提供资金结算服务,取得含增值税服务费收入37 1万元。

(4)提供账户管理服务,取得含增值税服务费收入12. 72万元。

已知:金融服务增值税税率为6%,乙公司为增值税一般纳税人。

要求;根据上述资料,不考虑其他因素,分析回答下列小题。

(1)甲商业银行M支行2016年第四季度取得的下列收入中,应按照“金融服务一一直接收费金融服务”税目计缴增值税的是(AC)

A账户管理服务费收入12.72万元

B票据贴现利息收入874.5万元

c资金结算服务费收入37.1万元

D贷款利息收入6491.44万元

(2)乙公司向甲商业银行M支行购进的下列金融服务中,不得从销项税额中抵

扣进项税的是(AC)

A票据贴现服务

B账户管理服务

C贷款服务

D资金结算服务

(3)计算甲商业银行M支行2016年第四季度贷款服务增值税销项税额的下列算式中,正确的是(A)

A (6491. 44+874.5)÷(1+6%)×6%=416.94万元

B 37. l×6%+12.72÷(1+6%)×6%=2.946万元

C 37.1÷(1+6%)×6%+874.5×6%=54.57万元

D (6491.44+37.1)×6%=391.7124万元

(4)计算甲商业银行M支行2016年第四季度直接收费金融服务增值税销项税额的下列算式中,正确的是(B)

A 37.l÷(1+6%)×6%+12.72×6%=2.8632万元

B (37.1+12.72)÷(1+6%)×6%_2.82万元

C (6491.44+37.1)÷(1+6%)×6%=369.54万元

D. 874.5×6%+12.72÷(1+6%)×6%=53.19万元

4、2016年,甲公司发生有关经济业务如下:

(1)1月10日,接受乙公司作为资本投入的M非专利技术,投资台同约定价值为300万元(与公允价值一致),该出资在甲公司注册资本中享有份额的金额为250万元。不考虑相关税费。合同规定M非专利技术的受益年限为10年,该非专利技术用于行政管理,采用直线法进行摊销。

(2)1月15日,开始自行研发一项N专利技术。1月至4月发生不符合资本化条件的研究支出320万元,5月至10月其发生开发支出800万元,其中符合资本化条件的支出为600万元。10月31日,N专利技术达到预定用途,并直接用于产品的生产,其有效期为10年,采用直线法进行摊销。

(3) 11月5日,为宣传应用N专利技术生产的新产品,以银行存款支付广告宣传费10万元(不考虑增值税)。

(4) 12月26日,为适应公司经营战略调整,将M非专利技术出售,取得价款260万元,不考虑相关税费。该非专利技术已计提摊销额27.5万元,未计提资产减值准备。

要求:根据上述资料,不考虑其他因素,分析回答下列小题。(答案中的金额单位用万元表示)

(1)根据资料(1).下列各项中,关于接受M非专利技术作为资本投入的会计处理表述正确的是(ACD)

A确认无形资产300万元

B确认盈余公积50万元

C确认实收资本250万元

D.确认资本公积50万元

(2)根据资料(2),下列各项中,甲公司N专利技术会计处理正确的是(CD)

A.10月31日,研发活动结束确认无形资产时:

借:无形资产 800

贷:研发支出一一资本化支出 800

B无形资产按月摊销时:

借:管理费用 5

贷:累计摊销 5

C 10月31日,研发活动结束确认无形资产时:

借:无形资产 600

贷:研发支出一一资本化支出 600

D无形资产按月摊销时:

借:制造费用 5

贷;累计摊销 5

(3)根据资料(3),下列各项中,支付广告宣传费对甲公司财务状况和经营成

果的影响是(AC)

A营业利润碱少10万元

B管理费用增加10万元

C销售费用增加10万元

D无形资产增加10万元

5、中国公民张某担任国内某会计事务所项目经理,2016年12月有关收入情况如下:

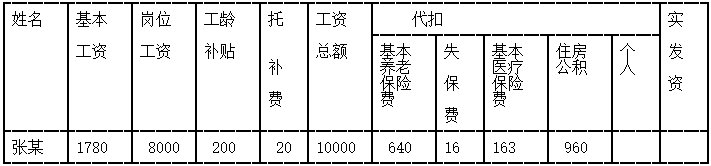

(1)工资明细表(部分数据) (单位:元)

(2)全年一次性奖金20000元。

已知:工资、薪金所得减除费用标准为3500元/月。

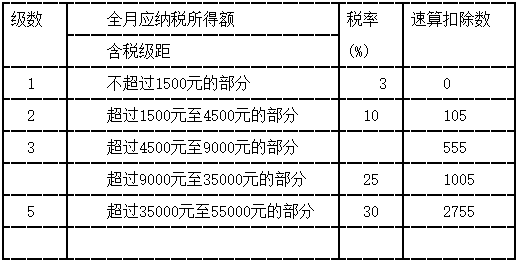

个人所得税税率表(工资、薪金所得适用)

要求:根据上述资料,不考虑其他因素,分析回笞下列小题。

(1)张某当月取得的下列收入中,应征收个人所得税的是(ACD)

A岗位工资8000元

B托儿补助费20元

C工龄补贴200元

D.基本工资1780元

(2)张某当月缴付的下列费用中,准予从应纳税所得额中扣除的是(ABCD)

A基本医疗保险费163元

B.基本养老保险费640元

C失业保险费16元

D住房公积金960元

(3)计算张某当月工资收入应缴纳个人所得税税额的下列算式中,正确的是(B)

A[(1780+8000+200+20)-( 640+16+163)-3500]×20%-555=581.2元

B[(1780+8000+200)-(640+16+163+960)-3500]×20{1-555=385.2元

C[(1780+8000)-(163+960)-3500]×20%-555=476.4元

D[ (1780+8000+20)-(640+16)-3500]×20%-555=573.8兀

(4)计算张某全年一次性奖金应缴纳个人所得税税额的下列算式中,正确的是(D)

A. 20000 × 25%-1005=3995元

B. 20000× 3%=600元

C. 20000 ×20%-555=3445元

D. 20000 ×10%-105=1895元

6、某企业为增值税一般纳税人,税率17%,2016年12月1日,企业“原材料一甲材料”科目期初结存数量为2000千克,单位成本为15元,未计提存货跌价准备。12月份发生有关甲材料的收发业务如下:

1) 12月10日,购入甲村料2020千克,增值税专用发票上注明的价款32320元,税额为5494.40,销售方代垫运杂费2680元(不考虑增值税),运输过程中发生合理损耗20千克。材料已经验收入库,款项尚未支付。

2) 12月20日,销售甲材料100千克,开出的专用发票上注明的价款2000元,税额340元,材料已发出,井向银行办妥托收手续;

3) 12月25日,本月生产产品耗用甲材料3000千克,生产车间一般耗用甲材料100千克

4) 12月31日,采用月末一次加权平均法计算结转发出甲材料成本;

5) 12月31日,预计甲材料可变现净值为12800元;

3,根据资料3,下列各项中,关于企业发出材料会计处理表述正确的是(BD)

a生产产品耗用原材料计入制造费用

b生产产品耗用原材料计人生产成本

c生产车间一般耗用原材料计入管理费用

d生产车间一般耗用原材料计入制造费用

4.根据期初资料,资料1-4,各项中,关于结转销售材料威本的会计处理正确的是(CD)

a甲材料加权平均单位成本15.58元

b主营业务成本增加1625元

c其他业务成本增加1625元

d甲材料的加权平均单位成本16.25元

5.根据期初资料,资料1-5,下列各项中,关于该企业12月末原材料的会计处理结果表述正确的是( AB)

a.12月末应计提存货跌价准备200元

b.12月末列入自产负债表存货项目原材料金额为12800元

c.12月末甲材料的威本为13000元

d.12月末甲材料成本高于可变现净值,不计提存货跌价准备

初级会计网校

初级会计网校